눈높이 낮춰 '코넥스'라도 상장 … "성장보다 생존이 우선" [긱스]

IPO침체로 코넥스행 기업 늘어

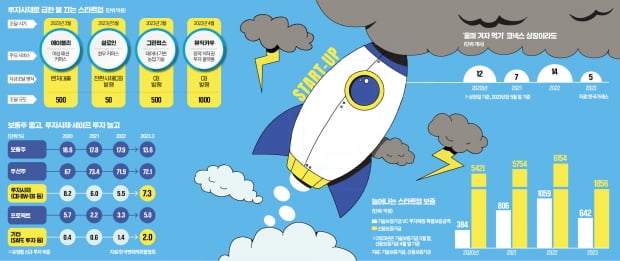

올해 벌써 5곳…코스닥 이전 노려

설로인·그린랩스 등은 전환사채 발행

초기 벤처선 조건부 지분인수계약 활용

벤처대출 활성화 여부에 주목

기보·신보 융자 보증도 증가세

#. 디지털헬스케어 스타트업 A사의 대표는 지난 30일 ‘아기유니콘 200’에 선정됐다는 통보를 받고 한시름 놨다. 아기유니콘200 기업은 기술보증기금의 특별보증 지원으로 은행 대출을 받을 수 있기 때문이다. 이 회사는 투자 유치가 어려워져 일단 대출로 ‘생존 자금’을 마련할 계획이다.

벤처투자 혹한기에 접어들어 투자 유치가 막힌 스타트업이 생존을 위해 ‘우회로’를 선택하고 있다. 엑시트(투자금 회수)부터 자금 조달까지 다양한 방안이 동원되고 있다.

벤처펀드 만기가 도래한 투자사와 스타트업 중 일부는 코넥스 상장 후 코스닥 이전상장을 선택지로 삼고 있다. 금융 제도권으로 들어온 ‘벤처대출’이나 투자 위험을 낮춘 전환사채(CB)로 눈길을 돌리는 기업도 늘어나고 있다. 투자 유치 자체가 막힌 경우 어쩔 수 없이 대출을 끌어다 급한 불을 끄는 사례도 나타나고 있다.

○코넥스에서 코스닥 이전상장 노려

IPO 시장 악화로 코스닥 상장 문턱을 넘지 못한 바이오 및 의료기기 벤처기업들이 주로 코넥스시장을 선택했다. 큐라켐 외에도 위암 예측 진단키트를 만드는 노보믹스가 4월 코넥스시장에 상장했다. 이 밖에 치아 질환 검사용 의료기기 업체인 아이오바이오, 맞춤형 수술 솔루션 기업 애니메디솔루션, 방사선 진단 및 의약품 제조업체 카이바이오텍, 건강기능식품 업체 에이아이더뉴트리진 등이 지난해 말 코넥스에 입성했다.

코넥스는 거래량이 미미해 장내 매각을 통한 투자금 회수는 사실상 어렵다. 코넥스 상장으로 재무 부담을 낮춘 뒤 코스닥 이전상장을 노리는 경우가 대부분이다. 최근사업연도 영업이익이 존재하고 매출 100억원 이상, 기준 시가총액 300억원 이상인 경우, 사업 '계속성'에 대한 질적심사를 받지 않고 코넥스에서 코스닥으로 신속 이전상장을 노릴 수 있다. 또 코스닥에 상장하는 비상장사는 상환전환우선주(RCPS)가 회계상 부채로 잡히지만, 코넥스 상장사는 자본으로 분류하는 회계기준을 선택할 수 있다.

큐라켐 주요 주주인 DSC인베스트먼트 관계자는 “코스닥에 직접 상장하는 것보다 코넥스에서 이전 상장하는 게 심사 기준이 낮아 기업에 더 유리하다”며 “코넥스 상장이 투자 혹한기 엑시트 대안이 되고 있다”고 말했다.

○제도권 들어온 벤처대출

보통주나 상환전환우선주 같은 통상적인 투자 방식의 자금 조달이 어려운 스타트업은 벤처대출이나 전환사채(CB) 발행 등으로 눈을 돌리고 있다. 벤처대출은 미국 실리콘밸리에서 활용되는 투자 기법으로, 담보대출에 신주인수권(워런트)을 결합한 방식이다. 패션 플랫폼 에이블리는 3월 벤처대출 형태로 500억원을 조달했다.국내에서 ‘투자조건부 융자계약제도’로 불리는 벤처대출은 관련 근거를 담은 ‘벤처투자 촉진에 관한 법률’ 개정안이 지난 25일 국회 본회의를 통과하면서 제도권 금융에서도 벤처대출을 활용할 수 있게 됐다. 민간 은행과 정책금융기관 등 융자기관이 투자한 벤처 스타트업에 낮은 금리로 돈을 빌려주는 대신 소액의 지분인수권을 획득하는 식이다.

○늘어나는 CB·SAFE 투자

추후 주식으로 전환할 수 있는 채권인 CB도 자금난을 겪고 있는 스타트업엔 대안으로 꼽힌다. 당장 기업가치를 깎지 않고도 자금을 조달할 수 있는 방법이다. 벤처캐피털(VC) 입장에서는 위험 부담을 낮추면서도 스타트업이 성장하면 신주 인수를 통한 지분가치 상승을 노릴 수 있다.한우 커머스플랫폼 설로인은 5월 CB 발행을 통해 50억원을 조달했다. 자금난에 시달리던 농업기술회사 그린랩스는 3월 CB 발행을 통해 500억원을 긴급 수혈했다. 한국벤처캐피탈협회에 따르면 창업투자회사의 신규 투자액 가운데 CB 등 투자사채 비중은 지난해 5.5%에서 올해 1분기 7.3%로 높아졌다.

한 대형 VC 심사역은 “스타트업이 어려울 때 CB로 투자해주면서 기업가치 상한선(밸류에이션 캡)을 정할 수 있어 최근 선호되는 방식”이라고 설명했다.

초기 스타트업 사이에선 조건부 지분인수계약(SAFE)이 주목받고 있다. SAFE는 기업가치를 정하지 않고 먼저 투자금을 받은 뒤 후속 투자라운드에서 기존 투자자의 지분율과 조건을 정하는 방식이다. 복잡한 기업가치 산정 과정 없이 빠르게 자금을 조달할 수 있다는 게 장점으로 꼽힌다.

초기 투자사인 패스트벤처스는 액셀러레이팅 프로그램을 거친 스타트업에 이 방식으로 투자를 집행하고 있다.

○‘돈가뭄’ 풀어주는 기보·신보 보증

혹한기 생존을 위해 융자를 선택하는 벤처·스타트업도 많아졌다. 기술보증기금과 신용보증기금의 보증을 통해 은행 대출을 받는 경우다. 벤처 투자를 유치한 스타트업에 비슷한 규모로 최대 50억원의 보증을 지원하는 기보의 ‘VC 투자 매치 특별보증’을 받은 회사는 2021년 49곳에서 지난해 62곳으로 증가했다. 보증 금액도 806억원에서 1059억원으로 늘었다. 올해는 더 많은 벤처기업이 몰렸다. 5월 말 기준 42개 기업이 642억원 규모 융자 보증을 받았다.신보의 스타트업 보증 금액도 증가하는 추세다. 지난해 신보의 스타트업 보증 금액은 6154억원으로 2021년의 5754억원보다 늘었다. 올해 들어서는 4월 말 기준 1856억원의 융자 보증을 지원했다.

올 하반기 스타트업 대상 매출채권 할인 서비스를 시작하는 고위드의 김항기 대표는 “기보·신보 보증 융자는 낮은 금리로 자금을 조달할 수 있는 창구”라며 “2조원 기업가치를 인정받은 기업도 일반 은행에선 연 10%대 금리로도 돈 빌리기가 쉽지 않다”고 말했다.

허란/김종우 기자 why@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["숨이 턱턱 막혀요"…'멘붕' 온 CEO들, 어떡하면 좋을까요 [긱스]](https://img.hankyung.com/photo/202306/01.33616865.3.jpg)

![어깨 짓눌린 창업가의 삶... '멘털' 돕는 상담소 나왔다[Geeks' Briefing]](https://img.hankyung.com/photo/202306/01.33616874.3.jpg)