유진그룹, '부릉' 메쉬코리아 인수 추진

한때 '유니콘' 평가 플랫폼 기업

투자유치 실패에 법정관리 위기

유진 '라스트마일' 시너지 기대

네이버 등 기존주주 손실 불가피

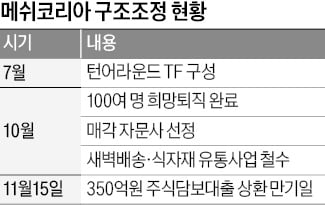

17일 스타트업 및 투자 업계에 따르면 유진그룹은 사모펀드(PEF) 운용사 스톤브릿지캐피탈과 컨소시엄을 꾸려 메쉬코리아 인수를 추진하고 있다.

유진그룹 내 인수 주체는 물류 기업 유진로지스틱스의 자회사인 유진소닉이다. 유진소닉은 전국에 걸쳐 보유한 약 1500대의 직영 차량으로 라스트마일 배달 서비스를 제공하고 있다. 일반 택배가 소화하기 어려운 냉동·냉장·가구 설치 등 특수 배송을 주로 취급한다. 홈플러스, SSG닷컴, GS리테일, 오아시스 등을 거래처로 확보하고 있다. 지난 3년간 연평균 35%씩 매출이 늘어 지난해 854억원의 매출을 기록했다. 지난해 상각전영업이익(EBITDA)은 약 61억원으로 흑자도 내고 있다.

스톤브릿지는 유진소닉의 성장성에 주목해 이 회사가 발행하는 1000억원 규모의 전환사채(CB)를 인수하는 투자 계약을 지난 9월 체결했다. 내친김에 메쉬코리아까지 함께 인수해 판을 키우는 구상을 하는 것으로 분석된다. 부릉은 프랜차이즈 등 상점주들의 배달을 실시간 대행해주는 라스트마일 서비스다. 유진소닉과의 시너지 효과가 작지 않다고 판단한 것으로 보인다.

다만 거래가 끝까지 성사될지는 미지수다. 관건은 몸값이다. 지난해 KB인베스트먼트로부터 마지막 투자를 받을 당시 메쉬코리아 가치는 약 5000억원이었지만 현재는 1000억~2000억원 수준에서 논의되고 있다. 주요 주주들의 투자 당시 가치보다 크게 낮은 수준이다. 게다가 신주 투자 방식으로 거래가 이뤄지면 기존 주주의 지분이 희석돼 보유 지분 가치는 더 낮아지게 된다. 주요 주주는 네이버(18.48%) GS리테일(18.46%) 현대자동차(8.88%) 솔본인베스트먼트(7.51%) 등이다.

매각이 성사되면 사실상의 법정관리인 ‘P플랜’은 피할 수 있다. 유정범 대표는 지난 14일 주주들에게 이메일을 보내 법정관리 가능성을 언급하면서 긴급 자금 지원을 요청했다. 상환이 필요한 대출 원리금은 약 500억원이다. 법정관리에 들어가면 OK캐피탈도 대출금 회수가 어렵고 주주들의 지분은 전액 소각되기 때문에 이 단계는 피하기 위해 노력할 것이란 관측이다.

투자은행(IB)업계 관계자는 “매각이 성사되면 다행이지만 아직 초기 단계라 안심하기는 이른 상황”이라며 “만약 매각에 실패하면 주주들이 긴급 자금 지원에 나서야 할 것”이라고 말했다.

김채연 기자 why29@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![메쉬코리아 '부릉' 15일 360억 대출 만기일 도래.. 구조조정 노력 통할까 [허란의 VC 투자노트]](https://img.hankyung.com/photo/202211/ZA.23810894.3.jpg)

![고용둔화 조짐에 투자심리 회복…나스닥 1.99%↑ [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202405/ZA.36560217.1.jpg)

![[단독] 신협, 연체율 관리 총력…부실채권 투자社 설립](https://timg.hankyung.com/t/560x0/photo/202405/AA.36551861.3.jpg)