이 기사는 09월 30일 10:39 자본 시장의 혜안 “마켓인사이트”에 게재된 기사입니다.

이건영 시너지IB투자 대표(사진)는 안정적 수익률의 배경으로 기업가치 산정(밸류에이션) 역량과 검증된 최대 주주, 기술력을 우선시하는 투자 원칙 등 세 가지를 꼽았다.

◆"신뢰할 수 있는 최대 주주와 기술력이 최우선 투자원칙"

이 대표는 30일 한국경제신문과 인터뷰에서 “지난 몇 년간 시장에서 무분별한 투자가 이뤄진 것과 달리 시너지IB투자는 포트폴리오 측면에서 안정적인 수익을 추구해왔다”며 “주요 LP가 개인이 아닌 국책기관과 유수의 금융기관들이다 보니 신뢰할 수 있는 최대 주주와 검증된 기술력 등을 중심으로 투자를 진행했다”고 말했다.

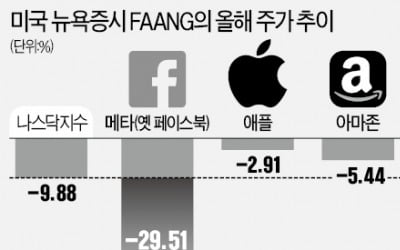

시너지IB투자는 중소·중견기업을 대상으로 기술 투자를 중점적으로 수행하는 신기술금융사다. 자본시장이 침체한 올해도 메자닌 투자로 안정적인 수익률을 내고 있다.

올해 발포제 기술기업인 금양 등 다양한 투자 포트폴리오 통해 총 984억원 규모의 투자금을 회수했다. 연평균 수익률은 26.65%다. 설정액 10억원 이상인 국내 주식형펀드의 상반기 평균 수익률이 마이너스 23.74%인 것에 비하면 월등한 성과다.

이 대표는 “시장에 유동성이 넘쳐났던 시기에도 부화뇌동하지 않고 고객 수익률과 피투자회사의 질적 성장을 위한 고민에만 집중한 결과”라며 “전반적으로 시장을 통한 투자금 회수가 쉽지 않았지만 이런 상황에서도 꾸준한 이익을 거두면서 LP의 신뢰를 쌓을 수 있는 시기였다”고 평가했다.

이 대표가 합류한 2017년 이후 시너지투자부문은 약 8000억원 규모의 신규 펀드를 결성했다. 시너지IB투자의 신기술조합 운용자산(AUM) 규모는 현재 약 5400억원 수준이다. 시너지투자자문을 포함한 누적 투자금액은 총 1조 8000억원을 넘겨 2조원을 눈앞에 두고 있다.

그는 “기술 개발을 이어가는 기업과 신뢰를 쌓고 그들에게 힘이 되어주겠다는 것이 시너지IB투자의 기본적인 목표”라고 말했다.

이 대표는 2007년 사회생활을 시작한 이후 KB투자증권(현 KB증권), 우리투자증권(현 NH투자증권), BNW인베스트먼트 등을 거쳐 2017년 시너지IB투자에 합류했다. 2020년부터 대표로 일하고 있다.

이 대표는 “사회생활 초기 미국 서브프라임 사태를 겪으며 투자할 때 밸류에이션 이해도의 중요도를 느꼈다”며 “최근 수년간 유동성이 풀리면서 기본적인 밸류에이션 없이 투자하는 기관들이 나타난 점은 문제”라고 지적했다.

이어 “지금 시장 상황이 좋지 않지만, 이번 기회를 통해 시장에서 투자 역량의 ‘옥석 가리기’가 이뤄지고 시장이 한 단계 성숙하기 위한 정화 작용이 이뤄질 수 있는 시기”라고 진단했다.

◆그룹 계열사와 바이아웃 펀드 진출 추진

이 대표는 “투자 대상을 선별할 때 당장의 실적과 재무 상황보다 지속 가능한 기술개발이 가능한 회사인지 살펴본다”고 했다. 신뢰할 수 있는 최대 주주가 있는지, 지속적인 연구개발 의지가 있는지도 따져본다.

이 대표는 “기업은 경영하는 사람의 철학에 영향을 받기 때문에 피투자회사의 최대 주주와 경영진이 신뢰할 수 있는 사람인지가 가장 중요하다”며 “에코프로비엠과 삼강엠앤티, 모트렉스, 금양처럼 대주주의 덕망뿐 아니라 오랫동안 기술 개발을 위해 투자를 해온 기업인지도 확인한다”고 했다.

투자 대상 회사뿐만 아니라 투자자 구성 역시 시너지IB투자가 공을 들이는 부분이다. 투자금이 누구의 자금인지가 중요하다는 것이다.

이 대표는 “신한금융그룹과 NH투자증권, IBK금융그룹 등 국내 최고의 금융그룹 뿐만 아니라 오랜 기간 사업을 이끌며 한국 경제에 이바지 해오신 기업인 및 기업들로 투자자가 구성됐다”며 “신뢰할 수 없는 투자자의 자금을 유치하여 운영했다면 지금과 같은 문화와 가치를 만들어 낼 수 없었을 것”이라고 말했다.

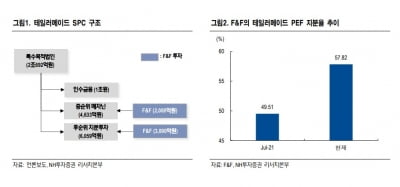

시너지IB투자는 시너지파트너스그룹 관계사와 함께 바이아웃(경영권 지분 매매) 펀드 시장에 진출할 준비를 하고 있다.

모회사인 시너지파트너스가 엠아이텍과 메디카코리아, 프로메디스 등 바이오·헬스케어 분야 계열사를 인수해 키운 노하우를 갖고 있다. 시너지파트너스의 관계사인 시너지이노베이션이 2016년 300억원에 인수한 비혈관 스텐트 회사인 엠에이택은 매년 실적 성장을 이뤘다. 이를 토대로 인수 6년 만에 글로벌 의료기기 회사인 보스턴사이언티픽에 경영권 지분을 매각할 예정이다. 매각 예정 대금은 2912억원이다.

이 대표는 “펀드 결성 시 고객 자산과 더불어 고유자산과 계열사 출자를 함께 진행하는 방식으로 책임운용을 강화하고 있다”며 “중소·중견기업 말고도 대기업으로부터도 투자 검토를 제안받고 있어 기관전용 사모집합투자기구 형태로 기회를 찾고 있다”고 말했다.

최석철 기자 dolsoi@hankyung.com