IPO, LG엔솔 빼면 작년 8분의 1 수준…투자금 회수도 막혀

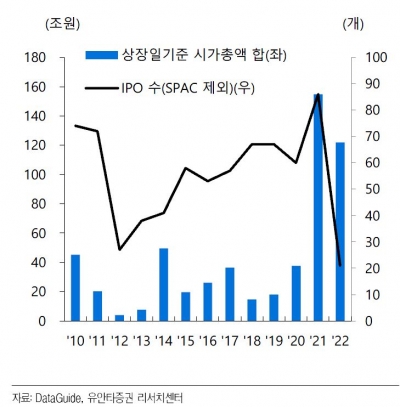

25일 한국거래소에 따르면 올 1~5월 공모 금액은 13조4611억원이다. 전년 동기 대비 두 배 이상 늘었다. 1월 상장한 LG에너지솔루션이 12조7500억원에 달하는 공모 자금을 끌어모았기 때문이다. 하지만 LG에너지솔루션을 제외하면 공모 금액은 7111억원으로 쪼그라든다. 지난해의 8분의 1 수준이다.

올 1~5월 상장한 기업 수도 36개로 지난해 같은 기간(51개)에 비해 30% 가까이 줄었다. 증시 입성에 성공한 기업들은 대부분 공모 금액 500억원 미만의 중소기업이다. 공모 규모가 수천억원 이상인 대어들은 공모 자금을 모으지 못해 상장 계획을 접었다. 이달 보안전문업체 SK쉴더스에 이어 토종 앱스토어 원스토어와 골판지 원지 제조 1위 회사 태림페이퍼가 기관투자가를 대상으로 시행한 수요예측에서 실패했다. 앞서 현대엔지니어링, 보로노이, 대명에너지 등도 기관에 배정된 모집 수량을 채우지 못해 공모를 철회했다. 이 중 대명에너지는 지난 16일 재도전 끝에 코스닥시장에 상장했고 보로노이는 다음달 수요예측을 진행할 예정이다.

환경이 악화되자 올 상반기 공모에 나설 예정이던 기업들은 일정을 연기하는 추세다. 차량 공유 플랫폼 쏘카는 이달 증권신고서를 제출할 예정이었으나 아직 일정을 확정하지 못하고 있다. 신선식품배송업체 오아시스와 헬스앤뷰티스토어 CJ올리브영도 이달 상장 예비심사를 청구하기로 했다가 시기를 조율 중이다. 이에 따라 올해 공모 규모는 연초 예상치보다 줄어들 전망이다. SK증권은 최근 낸 보고서에서 올해 국내 기업들의 공모 규모 전망치를 25조원에서 20조원 수준으로 낮췄다.

투자은행(IB)업계는 IPO 시장 침체로 벤처캐피털과 사모펀드(PE) 등의 투자 심리가 악화될 것을 우려하고 있다. 한 벤처캐피털 관계자는 “기존에 투자한 기업들이 상장해야 자금을 회수해 재투자에 나서는데 지금은 출구가 막혀버린 상황”이라고 말했다.

전예진 기자

▶기사 전문은 마켓인사이트에서 볼 수 있습니다.

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)