1조원 프로젝트성 투자…대형 출자자 지원 필요한 거래

SK그룹 주요 거래에 새마을금고 출자 '윈윈' 사례 많아

컨소시엄, SK그룹·새마을금고와 우호적인 관계도 눈길

-

글로벌 큰손들의 각축장인 수조원대 SK온 상장 전 투자유치(프리 IPO)에 국내 사모펀드(PEF) 운용사인 이스트브릿지 컨소시엄이 입장권을 따낸 것으로 알려진다. 국내 운용사에 배정된 투자 규모만 1조원에 달하는 랜드마크 거래임에도 불구, 참여 운용사들이 블라인드 펀드도 부족하고 대형 투자 이력이 많지 않아서 시장의 이목이 모였다.

결국 SK온이 해당 컨소시엄의 자금 조달력이 충분하다 판단한 것으로 풀이된다. 이런 대형 거래에선 핵심 출자자(앵커 LP)가 먼저 정해지면 자연스레 프로젝트 펀드로 자금 조달이 가능하기 때문이다.

시장에선 프로젝트 펀드를 적극적으로 투자해온 새마을금고 중앙회의 출자 가능성을 높게 보고 있다. SK그룹과 새마을금고는 지난 수년간 여러 건의 투자를 공동 진행하며 합을 맞춘 이력이 있어 업계에서는 '돈독한 관계'가 거론돼 왔다.

21일 투자업계에 따르면 SK온은 상반기 중 국내외 투자자로부터 최대 4조원 규모 프리 IPO를 마무리 지을 예정이다. 국내에선 스틱인베스트먼트 출신 임정강 대표·골드만삭스 출신 최동석 대표가 있는 이스트브릿지파트너스(이스트브릿지)와 한국투자프라이빗에쿼티(한투PE), 그리고 스텔라인베스트먼트(스텔라) 컨소시엄이 조 단위 자금을 투자할 것으로 보인다.

SK온은 프리 IPO 초기부터 해외 자금만 받기로 방침을 정했는데, 마지막 남은 글로벌 배터리 회사 투자 기회라는 점 때문에 국내 투자사들의 관심이 매우 높았다. 이에 SK그룹과 거래 경험이 있고 단독으로 조 단위 투자를 집행할 수 있는 대형 PEF 여러 곳이 회사 측에 투자 의향을 내비쳤는데, 결과적으로 이들에게 투자 기회는 돌아가지 않았다.

쟁쟁한 대형사들을 제치고 국내 투자사로 낙점된 이스트브릿지 컨소시엄이 어떻게 자금을 모을지 관심이 모인다. 이스트브릿지와 한투PE가 보유한 블라인드 펀드는 자금을 거의 소진했거나 조 단위 투자에 쓰기엔 규모가 작다. 또 업력이 짧은 스텔라는 아직 블라인드 펀드를 결성하기 전이다.

이번처럼 1조원 규모 프로젝트성 투자를 하려면 절반은 은행·증권사 차입금으로 충당한다 쳐도 5000억원 규모 지분투자금(Equity)이 있어야 한다. 결국 투자 한 건에 1000억원 이상을 댈 수 있는 대형 LP의 지원이 필요한 셈인데 국내에선 국민연금과 새마을금고, 몇몇 대형 공제회·연기금 정도만 여력이 있는 곳으로 꼽힌다. 거래 규모를 감안하면 이외에도 여러 중소 LP들의 자금도 필요할 수 있다.

아직까지 이스트브릿지 컨소시엄은 주요 기관투자가들을 대상으로 본격적인 마케팅에 들어가지 않은 분위기다. 대형 공제회에도 아직 투자 검토 제안이 오지 않은 것으로 알려졌다. 현재 국내 투자시장에서 이 정도 규모를 선뜻 감당할 수 있는 기관투자가는 국민연금·새마을금고 정도로 축약된다.

이번 거래의 상징성을 감안하면 국민연금 참여 가능성에도 시선이 모인다. 국민연금이 글로벌 배터리 시장에서 경쟁하는 국내 기업의 마지막 남은 대형 투자 기회를 그냥 넘어갈 거라 보기는 어려운 탓이다.

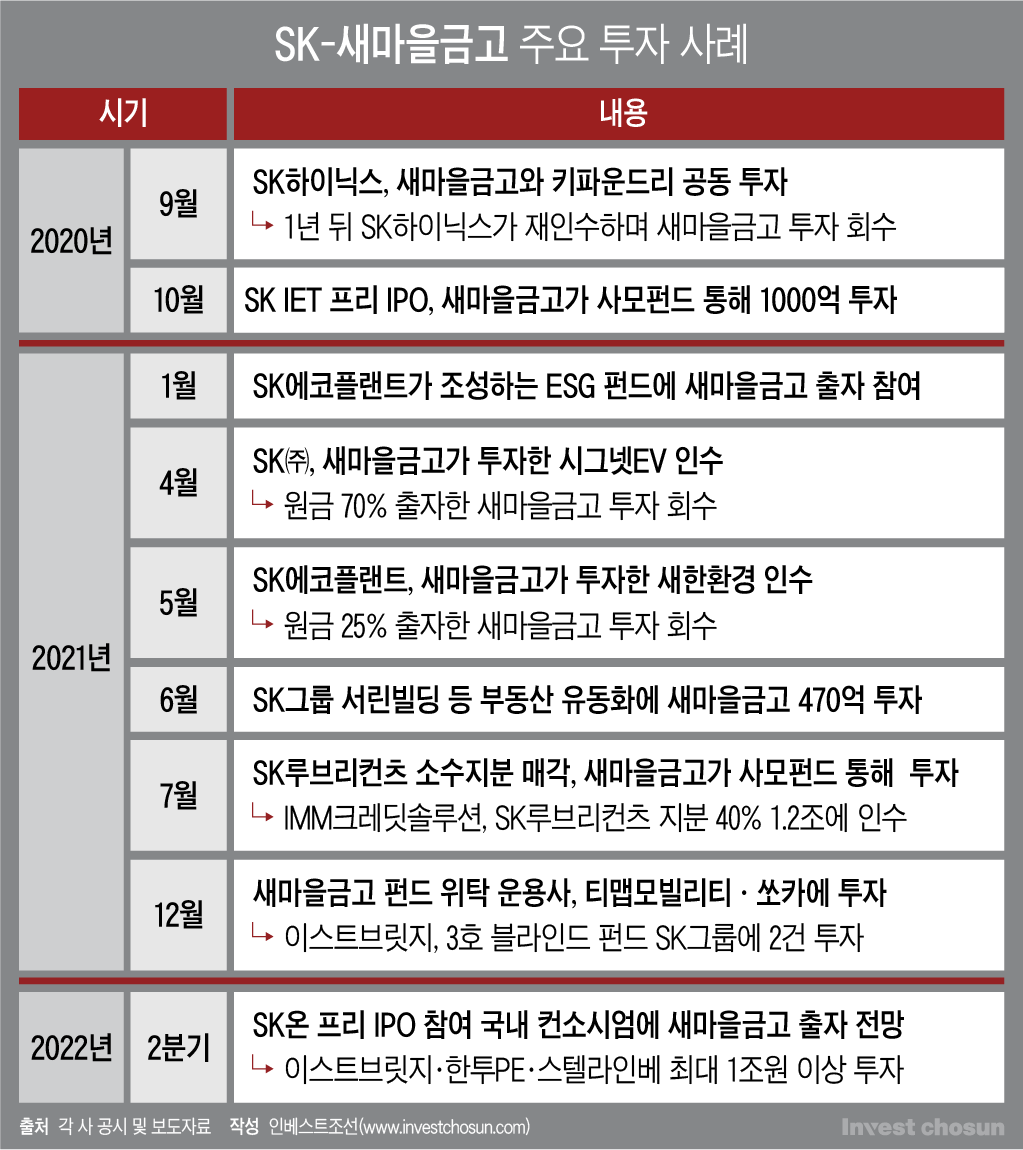

새마을금고 중앙회는 대규모 프로젝트성 PEF 투자에 가장 적극적으로 나서왔다. SK그룹과 새마을금고는 대형 거래를 함께 추진한 이력도 여러 번 있다.

-

SK그룹 계열사들은 '파이낸셜 스토리'에 따라 비주력 사업 및 소수지분 매각, 프리 IPO, 인수합병(M&A) 등을 지속적으로 쏟아내고 있다. 새마을금고는 이런 거래에 적극 참여해 좋은 성과를 낸 경험이 많다.

새마을금고 중앙회는 지난 2016년 SK그룹 소속이던 SK증권 PE(현 SKS PE)의 에코프로비엠 투자 펀드에 출자해 기록적인 내부수익률(IRR)을 기록했다. 이 거래에 참여한 새마을금고 담당자들이 내부에서 좋은 평가를 받고 승진도 한 것으로 알려진다.

2020년에는 SK하이닉스와 새마을금고가 함께 펀드 출자에 나서기도 했다. 알케미스트·그래비티PE가 운용을 맡은 4167억원 규모 키파운드리(당시 매그나칩 파운드리 사업부) 인수 목적 사모펀드에 양사가 각각 절반씩 출자했다. 1년 뒤엔 SK하이닉스가 해당 펀드 지분 100%를 5758억원에 인수했다. SK하이닉스와 새마을금고가 함께 출자한지 1년 만에 SK하이닉스가 이를 되사온 구조다.

같은 해 10월엔 SK IET의 3000억원 규모 프리 IPO에서도 새마을금고가 1000억원을 담당했다. SK IET는 이례적으로 프리 IPO 이후 7개월 만에 기업공개(IPO)를 성공적으로 마무리 지으며 새마을금고도 투자금 회수 방안을 확보했다. 당시 수개월 자금 융통을 위해 SK IET나 모회사 주주에 귀속될 수 있는 이익 일부가 FI에 이전됐다는 지적이 나오기도 했다.

2021년엔 SK그룹과 새마을금고가 함께 한 투자가 더 늘어났다.

연초 SK에코플랜트는 IBK캐피탈·LX인베스트먼트와 함께 ESG 투자 펀드를 조성하기로 했는데, 수개월 뒤 새마을금고가 수시출자 형태로 자금 일부를 맡았다. 이어 4월과 5월엔 새마을금고가 사모펀드 출자 형태로 투자한 시그넷 EV(투자원금 70% 350억원 출자)·새한환경(투자원금 25%·500억원 출자)은 각각 SK㈜와 SK에코플랜트가 경영권을 인수했다.

6월에는 SK그룹 서린동 사옥 등을 자산으로 한 SK리츠의 1500억원 규모 프리 IPO가 진행됐다. 이때도 새마을금고가 앵커 LP로 470억원을 출자했고, 3개월 만에 IPO를 마무리 지었다. 다음 달인 7월 SK루브리컨츠 소수지분을 1조2000억원에 IMM 크레딧 펀드에 매각할 때도 새마을금고가 투자금을 제공했다.

거의 1개월 단위로 SK그룹 계열사와 새마을금고 출자 펀드 사이 거래가 진행됐다. 자연히 PEF를 사이에 둔 양측의 끈끈한 관계가 거론된다. 이번 SK온도 같은 맥락에서 언급된다.

컨소시엄에 참여하는 운용사들도 새마을금고 및 SK그룹과 함께 투자한 이력이 많은 곳이다.

12월엔 이스트브릿지가 결성 8개월 만에 3호 블라인드 펀드를 소진했는데, 포트폴리오 중 두 건이 SK그룹의 티맵모빌리티 프리 IPO와 쏘카 말레이시아 투자였다. 해당 펀드는 새마을금고가 8년 만에 블라인드 펀드 시장에 복귀하며 출자한 자금이 들어가 있다.

SK와 새마을금고의 관계를 두고 '재계에서 가장 투자 활동이 많은 그룹'과 '프로젝트 펀드 투자에 가장 적극적인 기관투자가' 사이 자연스러운 접점이 생긴 것 아니냐는 평가도 있다.

M&A 시장 한 관계자는 "대기업 중 가장 활발히 거래를 하는 SK그룹과 LP 중 가장 적극적으로 출자에 나서는 새마을금고가 접점이 늘어나는 것은 당연한 일"이라며 "양자가 주고받은 거래들이 성공적인 결과로 이어졌으니 관계가 좋을 수밖에 없을 것"이라고 말했다.

증권사 투자 담당자는 "새마을금고가 최근 유동성 부족으로 웬만큼 좋은 거래가 아니면 가려서 투자하고 있다"라면서도 "그래도 SK온과 같은 랜드마크 거래는 참여할 것으로 본다"라고 말했다.

이번 거래와 관련해, 새마을금고 중앙회와 국민연금 기금운용본부는 "개별 출자사업에 대해서는 공식입장이나 밝힐 수 있는 내용이 없다"라고 밝혔다.

SK온 측은 이번 투자유치와 관련 "투자유치 계약을 두고 양자 대화 중이며 현 단계에서는 따로 회사가 공개할 내용이나 입장이 없다"라고 밝혔다.